定額減税とは?社労士が導入の経緯や注意点などを解説【2024年重要トピック】

社会保険労務士の佐々木 光成(株式会社KiteRa)です。

4月は新入社員の手続きや給与改定の対応などで大忙しだと思いますが、6月の「定額減税」の情報収集は順調でしょうか?

2024年3月28日に、いよいよ、定額減税を盛り込んだ税制改正関連法が成立しました。不安な気持ちを抱えている人事労務担当者もいらっしゃると思います。本記事では、国税庁などの資料をもとに、定額減税導入の経緯や注意点について、詳しく解説します。

※本記事は2024年(令和6年)3月28日時点の情報をもとに作成しています。

定額減税の概要

定額減税では、対象となる給与所得者本人と同一生計配偶者または扶養親族の1名につき、「所得税3万円と住民税1万円」がそれぞれ減税されます。

定額減税の導入の経緯

2023年11月、物価高騰への対応策として所得税と住民税の減税策が提示されました。

政府が閣議決定した「デフレ完全脱却のための総合経済対策」によると「賃金上昇が物価高に追いついていない国民の負担の緩和やデフレ脱却のための一時的な措置として減税を実施する」としたうえで「2024年6月から減税をスタートできるよう、当該年度の税制改正で結論を得る」と明記されていました。

それを受けて、2024年度税制改正大綱では「賃金上昇が物価高に追いついていない国民の負担を緩和し、物価上昇を十分に超 える持続的な賃上げが行われる経済の実現を目指す観点から、所得税・個人住民税 の定額減税の実施や、賃上げ促進税制の強化等を行う。」と決定されました。

2024年3月現在、国会審議中ですが、今期国会で本改正が成立し、2024年4月に改正法が施行され、2024年6月以降、定額減税が実施されることが見込まれています。

所得税の定額減税について

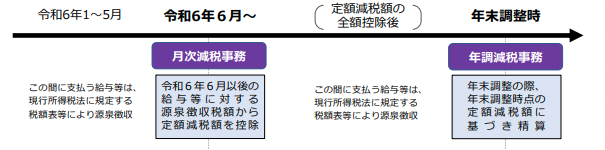

①月次減税事務と年調減税事務

(出典引用)国税庁 給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた

所得税の定額減税事務は「月次減税事務」と「年調減税事務」という、大きく分けて二つの業務があります。

①−1 月次減税事務

2024年6月1日以後に支払われる給与や賞与に対する源泉徴収税額から減税を行います。

①−2 年調減税事務

年末調整の際、年末調整時点の定額減税額に基づき清算を行います。

※本減税措置の対象となるのは2024年分所得税の納税者である居住者で、2024年分の所得税に係る合計所得金額が1,805万円以下である人です。所得1,805万というと分かりにくいですが、収入が給与のみの方であれば年収2,000万円以下の方ということになります。

※本記事では、主に(1)月次減税事務についてご説明します。年調減税事務については、下記の記事をご参考ください。

年末調整の定額減税(年調減税)を税理士が解説!源泉徴収票への記載方法も紹介

今回の年末調整で気おつけるべきポイントに定額減税があります。本記事では、年末調整時の定額減税(年調減税)の対象者、月次減税事務の対象者との違い、源泉徴収票への記載方法などを税理士が詳しく解説しています...

②月次減税の対象者

会社が6月以降に行う月次減税の対象者となるのは2024年6月1日時点で勤務している方のうち扶養控除等申告書を提出した甲欄適用者です。

なお、給与収入が2,000万を超える方についても月次減税の対象となるとされていますので、ご注意ください。(年末調整の対象とはならないので、年調減税の対象とはなりません。)

③減税額等

定額減税額は以下のようになっています。

・本人 30,000円

・同一生計配偶者、扶養親族 1人につき30,000円

(いずれも居住者に限られます)

定額減税の対象者本人の減税額は本人の定額減税額だけでなく、同一生計配偶者や扶養親族に関する定額減税額を合算した額となります。なお、その額が2024年の所得税額を超過していたとしても、還付を受けたり、翌年に繰越すことは出来ません。

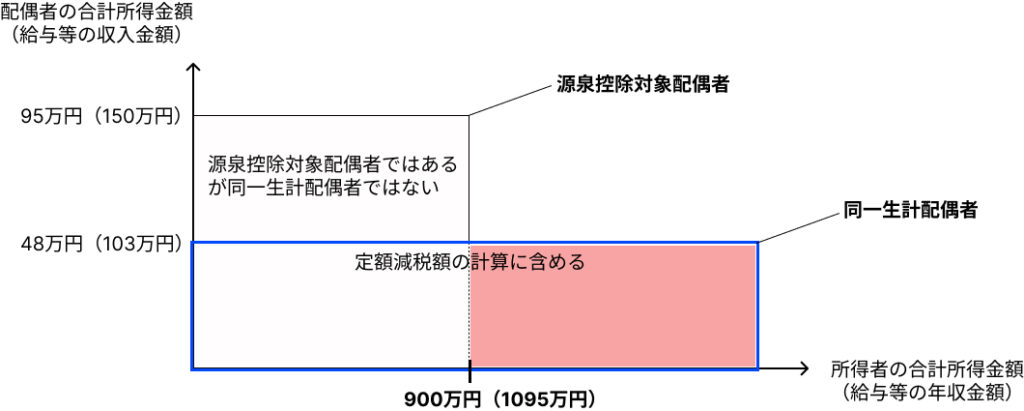

③-1 同一生計配偶者

同一生計配偶者の対象となる方は、その年の12月31日の現況で納税者と生計を一にする配偶者(青色事業専従者等を除きます)で年間の合計所得金額が48万円以下の方に限られます。

図1 同一生計配偶者の範囲

※図1は「厚生労働省 給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた 」を参考に、キテラボ編集部作成。

同一生計配偶者の範囲は図2の青枠部分となりますが、赤色部分については年末調整業務で把握されていない場合が多いのではないでしょうか。定額減税の対象となる本人が年収1,095万円以上の場合、別途、確認が必要になります。

③-2 扶養親族

扶養親族は扶養控除等申告書に記載されている控除対象扶養親族だけではなく、16歳未満の扶養親族も該当します。

同一生計配偶者、扶養親族については、毎月行っている給与計算で把握している扶養親族等の範囲と若干ズレる部分があります。最初の月次減税を行うときまでに控除対象者本人から「源泉徴収に係る定額減税のための申告書」を徴収し、条件に合致するかどうかを確認のうえ、月次減税の計算のための人数に含めるようにしてください。

③-3 同一生計配偶者、扶養親族の確認時の注意点

・源泉控除対象配偶者だったとしても無条件で定額減税の計算に含めることは出来ない。

・年少扶養親族も定額減税の計算に含めることができる。

・非居住者は対象外となるため、月次減税額の計算の人数に含めない。

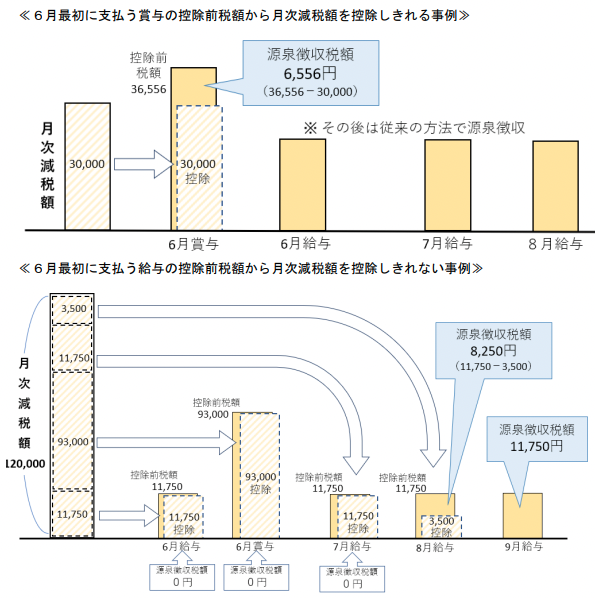

④月次減税の方法

2024年6月1日以降に支払う給与、賞与について、通常通り源泉所得税額を計算します。③で求めた減税額を各月の源泉所得税額から差し引いていくことになります。なお、引ききれなかった額については、その後に支払われる給与または賞与に繰り越され、月次減税額が0円となったら月次減税は終了となります。

図2 月次減税の実施方法

(出典引用)国税庁 令和6年分所得税の定額減税Q&A

月次減税は従業員によって減税額が違いますので、給与担当者は各従業員ごとの減税額を適切に把握する必要があります。お使いの給与計算ソフトによっては月次減税処理の機能を用意する会社もあると思いますが、もし給与計算ソフトに月次減税を管理する機能が無い場合は、各人別控除実績簿などを用意し適切に各月の源泉税額の計算を行う必要があります。給与計算ソフトで対応するかどうか、出来るだけ早いタイミングで確認しておくべきでしょう。

また、月次減税の対象は給与、賞与と名称を問わずに行われます。例えば、自社の給与支払いタイミングが月末払いだったとしても、6月の月初に賞与がある場合は月次減税の対象となってしまいますので、忘れないように対処しましょう。

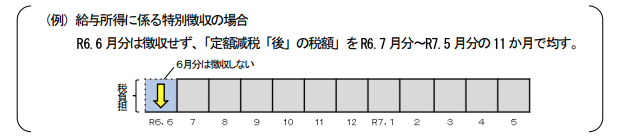

住民税の定額減税について

住民税の定額減税は、所得税ほど複雑ではありませんが、例年の特別徴収事務と少し差異があるので、こちらも確認しておく必要があります。

(本記事では、給与所得に係る特別徴収についてのみ記載しています。事業所得者等、その他の減税方法に該当する方についてはお住まいがある市町村等へお問合せ下さい)

対象者は2024年度の個人住民税に係る合計所得金額が1,805万円以下の者となります。住民税の金額から対象者及びその対象者の配偶者を含めた扶養親族1人につき1万円の特別控除が適用されます。

図3 給与所得に係る特別徴収の場合

(出典引用)総務省 地方税法等の一部を改正する法律案の概要

通常、6月から翌年の5月までの12か月の住民税特別控除額をお使いの給与計算ソフトに入力していると思いますが、今年は7月から控除開始になります。

実務上の注意点

①2024年6月2日以後に入社した従業員は月次減税の対象となるか?

これは対象外となっています。年調減税で対応することになります。なお、他の企業等で月次減税の対象となっており、2024年6月2日以後、自社に就職した従業員も同様です。

②2024年4月の新入社員は月次減税の対象となるか?

4月入社の新入社員の方であっても、この範囲内であれば月次減税事務の対象となるので、漏れなく月次減税事務を行いましょう。

③休職者は月次減税の対象者となるか?

休職されている従業員で、令和6年6月以降、一定期間給与を受けない状態にあったとしても会社に在籍しており、月次減税事務の対象の範囲内の方であれば、月次減税の対象者となります。このような方の場合は、復職後支払われる給与から順次、月次減税を行うことになります。休職復職対応で給与計算そのものが複雑になりますが、月次減税事務について失念することが無いよう、注意する必要があります。

④月次減税を行う際に扶養控除等申告書を再提出する必要があるか?

再提出の必要はありません。定額減税の計算については、2024年6月1日時点で在職している従業員について、既に提出された扶養控除等申告書で把握することになります。

⑤扶養親族の人数が変更になった場合、月次減税額を変更しなければならない?

変更の必要はありません。年末調整や確定申告で調整することになります。

まとめ

定額減税は、所得税減税の内容が複雑である点や、入社時期によっては年調減税で対応する点など、注意するポイントがいくつもあります。

さらに、2024年は6月の定額減税以降も、10月の社会保険の適用拡大などを控えている事業所もあるかと思います。日常業務をこなしつつ、新ルールへの対応は大変なことだと思いますが、対応漏れがないよう気をつける必要があります。キテラボからも皆さまのお役に立つような情報を発信していきますので、ぜひご活用ください。

(関連記事)