賞与支払届とは?休職者や退職者への対応、提出後の訂正方法まで解説!

社会保険労務士の松本 幸一です。

本記事では、賞与支払届について、休職者や退職者、2ヶ所以上に勤務している従業員への対応など実務上でつまずきやすい細かい部分まで解説します。

賞与にかかる社会保険料の計算については、関連記事で紹介しています。合わせてご参考ください。

賞与支払届とは

賞与支払届とは、会社が、従業員に支給した賞与の金額を年金機構に届け出るための書類です。

賞与支払届は、2003年4月の改正法施行により新設された比較的新しい制度(総報酬制度)に伴う書類です。改正法施行前まで、賞与からの社会保険料の徴収は、現行とは異なる料率でなされていました。当時の賞与から徴収される保険料を「特別保険料」といい、健康保険については賞与額の0.3%、厚生年金については賞与額の0.5%が徴収されていました(従業員の年金額には反映されません)。特別保険料においては、現在の賞与支払届の前身である「健康保険・厚生年金保険賞与等支払届」という様式で届け出ていました。

お気づきの方も多いと思いますが、当時の賞与にかかる特別保険料は現在の賞与にかかる社会保険料額(健康保険料(介護保険料を含む)、厚生年金保険料をいいます。以下同様。)と比較すると、極めて低額でした。

その結果、社会保険料がかかる月額給料額を下げ、本来であれば給与とみなされる手当等も「賞与」として支給し、結果社会保険料を低額に抑えようとする不適切な取り扱いが多数横行することになりました。

この経緯から、法改正により、給与にかかる保険料率を引き下げると同時に、賞与からも同じ料率で保険料を徴収する「総報酬制度」が2003年4月から導入されました。

なお、総報酬制度になったことから、賞与から徴収する保険料も従業員の年金額に反映されるようになりました。そのため、賞与支払届は社会保険料算定の基礎となる賞与額を確定させるのみならず、社会保険料を従業員の年金に適切に反映させるための、重要な書類となります。

賞与支払届の対象となる従業員

賞与支払届に記載する従業員は、賞与を支払った従業員すべてではありません。

賞与支払届は社会保険の手続き書類ですので、以下の従業員は記載の対象外です。

・社会保険に加入していない従業員

・社会保険に加入していたが、賞与支給日には退職している従業員

つまり、賞与を支給した日に社会保険に加入中の従業員が記載の対象者です。

この「賞与を支給した日に社会保険に加入中の従業員」という表現はこの後の解説でも重要なポイントですのでしっかりおさえておきましょう。

賞与支払届の対象となる賞与

賞与支払届の提出が必要な「賞与」とは、労働の対償として受けるもののうち、年3回以下の支給のものを言います。

労働の対償

労働の対償とは、基本給のほか各種手当を含めた給与全体を指します。

ここで言う各種手当とは、割増賃金や役職手当、通勤手当や住宅手当など、従業員との雇用契約に基づいて支給するもの、とイメージしていただくと分かりやすいでしょう。

一方、結婚祝金等、雇用契約に基づくものではなく福利厚生の一環として支給するものは労働の対償とはなりません。

年3回以下の支給

支給回数が年3回以下のものは「賞与」に該当し、今回解説する賞与支払届に記載します。

一般的なボーナスのほか、「年末年始、GW、お盆期間、春休みなど学校休日期間に支給される繁忙期手当」「個人の売上額に応じて支給されるインセンティブ」「決算期の決算手当」などは、支給回数が年3回以下であれば賞与支払届の対象となるケースが多いため注意が必要です。

一方で、年4回以上のものは「給与」に該当し標準報酬月額の対象となるため、資格取得届のほか、月額変更届・算定基礎届に記載します。

賞与不支給報告書とは

予定されていた賞与月にひとりも賞与を支給しなかった場合、賞与不支給報告書の提出が必要です。賞与不支給報告書を提出する場合、賞与支払届の提出は不要です。

賞与支払届の記入例

賞与支払届

ひとりでも賞与を支給した場合、賞与支払届を提出します。記載例は以下の通りです。

(出典引用)従業員に賞与を支給した時の手続き|日本年金機構

なお、直近で資格取得届を提出した従業員が印字されていない場合、記入例にならい氏名等と併せて記入します。

賞与不支給報告書

全員に賞与を支給しなかった場合、賞与不支給報告書を提出します。記載例は以下の通りです。

(出典引用)従業員に賞与を支給した時の手続き|日本年金機構

賞与支払届の提出

提出方法

・書面

・電子媒体(CDまたはDVD)

・電子申請

提出先

・管轄の年金事務センターへ郵送

・管轄の年金事務所へ郵送・持参

なお、電子申請が初めての方は、以下のYoutubeを参考にまずは準備を整えましょう。

電子申請は非常に便利です。業務の効率化に繋がりますので、ぜひ積極的に活用されることをお勧めします。

(参考)日本年金機構 電子申請方法まるわかりガイド

提出期限

賞与を支給した日から5日以内です。

ここで言う5日は、賞与を支給した翌日からカウントし、5日目が土日祝等行政機関の休日の場合、その直後の開庁日が提出期限となります。

また、万が一提出期限を過ぎてしまった場合も速やかに提出します。

ここで、「提出を忘れないよう、賞与額が確定した段階で提出しよう!」とひらめいた方もいるでしょう。

しかしながら、賞与支払届を支給に先行して提出することは出来ず、支給日前提出を理由に返戻(返却)され再度提出を求められることになります。賞与支払届は賞与の見込額ではなく支給実績に基づいて標準賞与額の上限内で適切に社会保険料を徴収、徴収することを目的としているためです。

年金事務センターを含め年金事務所によっては返戻せずに支給日が到来するまで預かってくれるケースもありますが、あくまで厚意による対応であることがほとんどです。そのため、支給日から5日の以内が原則となります。

期限に間に合わない、忘れていた場合の対処法

提出期限内に賞与支払届を提出できなかった場合もなるべく早く提出する、と解説しましたが、提出期限を過ぎても提出が可能なのは過去2年以内のものに限られます。これは社会保険料の徴収時効が2年であるためです。

過去2年以内のものは遅れての提出が可能ではあるものの、従業員が年金機構窓口やねんきんネットで納付実績の確認、年金額の試算をした際に本人からの社会保険徴収と納付の実績が相違するのは決して好ましくありません。賞与支払届の提出期限を過ぎることのないよう留意する必要があります。

2年を超える過去の未届けが発覚した場合

では、2年を超える過去の賞与を届け出る方法はないのでしょうか?手続きの手間は増えますが、対処法がありますので解説します。

まずは管轄の年金事務所へ相談します。その後の段取りは概ね以下の通りです。

1,「事業主からの自主的な申出にかかる「申出者リスト」(賞与支払届提出もれ用)」に賃金台帳等を添付のうえ管轄の年金事務所に申し出ます。

2,申出内容に基づき、対象となる被保険者に文書にて自身の社会保険料納付実績を確認するよう旨が通知されます。

3,年金事務所の指示に従い手続きを進め、社会保険料を納付します。納付が完了して初めて従業員の納付実績、年金額に反映されます。

このように、書類1枚の提出漏れが会社だけでなく時には退職した従業員も巻き込んだ一大事になりかねませんので、賞与支払届に限らず手続き漏れのないよう常日頃注意しましょう。

提出後の修正

実際に支給した額に基づいて賞与支払届を提出したものの、記入に誤りがあった、もしくは突然の営業不振などで支給した賞与を一部もしくは全額回収した場合など、賞与額に変更があった場合は訂正の届出が必要です。

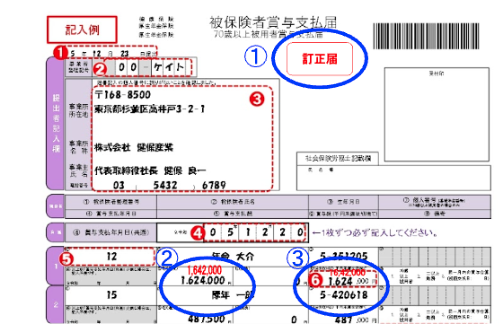

賞与支払届の訂正を届け出るには、訂正前の誤った内容を赤字で記入し、訂正後の正しい内容を黒字で記入します。以下では先ほどの年金機構の記入例を用いて、以下の内容の修正申告を行うケースを解説します。

対象者:年金太郎さん

× 誤った賞与額 1,642,000円

〇 正しい賞与額 1,624,000円

提出済みの賞与額を訂正する場合、青丸3か所の記入が必要です。

| ①様式上部に「訂正届」と赤字で書く ②賞与額’(通貨) 訂正前の1,642,000を赤字で、訂正後の1,624,000を黒字で書く ③賞与額(合計) 訂正前の1,642,000を赤字で、訂正後の1,624,000を黒字で書く |

なお、訂正後に全員不支給となる場合は、上記に従い賞与額(通貨・合計)を「0」と黒字で記入し、賞与不支給報告書を添えて提出します。

そのほか、提出済みの賞与支払届の訂正を届け出る際の添付資料は以下の通りです。

・訂正の根拠となる賃金台帳

・訂正の理由(例:記入誤り)や不支給となった経緯(例:業績を見直し本人同意のうえ〇月〇日回収済)の資料(自由様式) など

提出後の確認

賞与支払届を提出後、標準賞与額決定通知書が届きます。標準賞与額決定通知書が届いたら、通知書に記載されている「標準賞与額」を確認します。標準賞与額は支給した賞与額の1,000円未満を切り捨てた金額です。

賞与にかかる社会保険料は標準賞与額に社会保険料率をかけて計算しますが、この標準賞与額には健康保険(介護保険を含む、以下同じ。)、厚生年金それぞれに上限額が設定されています。特に健康保険についての標準賞与額の上限到達の見落としがないか確認しましょう。

・健康保険:4月から翌年3月まで通算して573万円

・厚生年金:1か月につき150万円

標準賞与額決定通知書の保管

標準賞与額決定通知書の確認後は通知書に記載の通知日から2年間会社で保管します。書面で届いたものは適宜ファイリングのうえ、劣化を防ぐために湿度の高い場所を避け、担当者以外が容易に手にすることが出来ないよう保管しましょう。

電子申請の場合はダウンロードしたファイルを担当者がいつでも出力できるよう保管しましょう。PCの損傷等に備えてセキュリティが確保されたクラウド等にバックアップを保管しておくと万全です。

保険料の納付

提出期限までに賞与支払届を提出した場合、支給月の給与にかかる社会保険料、子ども・子育て拠出金と合算された額の納付書が届きます。賞与を支給した月の翌月末までに納付しましょう。提出期限を過ぎて提出した場合、その後2カ月ほど納付書をよく確認し、賞与にかかる社会保険料等が合算されていることを確認してください。

賞与支給後の提出書類

賞与支払届の記入が完了し一息つきたいところですが、賞与支払届の他にも賞与支給後に提出が必要な書類があります。

健康保険標準賞与額累計申出書

賞与にかかる社会保険料は、賞与額全額にかかるものではありません。社会保険料の算定基礎となる賞与額を「標準賞与額」といい、健康保険についてその上限は年間累計額で573万円とされているのは上述の通りです。

健康保険標準賞与額累計申出書とは、健康保険についての標準賞与額が上限の573万円に到達したことを届出ることにより、上限額を超過した賞与について保険料が生じないようにするために必要な申出書です。

健康保険標準賞与額累計申出書の提出が漏れてしまうと標準賞与額の上限を超過した賞与についても健康保険料・介護保険料納付の通知が届いてしまいます。

そのため、特に協会けんぽ間での転職者に留意の上、標準賞与額が上限の573万に到達した従業員がいる場合、賞与支払届と併せて健康保険標準賞与額累計申出書を忘れずに提出しましょう。

(関連記事)賞与から徴収する社会保険料の計算方法は?賞与特有のルール方法や必要な手続について解説

よくある質問に社労士 松本幸一が答えます

Q1 賞与支払届はいつから始まった?

2003年4月の改正法施行により総報酬制度が導入された際、従業員ごとの賞与額を届け出る現在の賞与支払届が新設されました。

Q2 給与にかかる報酬額の届出との違いは?

給与にかかる報酬額の届出も、賞与支払届も、社会保険料の算定の基礎となる金額を確定するために届け出る書類である点は同じです。

ただ、給与については、その額の変動の頻度が低いことや、毎月の届出とすることは手続きが煩雑化するため、以下のような一定の時期のみ提出することになっています。

| タイミング | 書類 |

|---|---|

| 社会保険に加入するとき | 資格取得届 |

| 固定給の変動により標準報酬月額が2等級以上変動したとき | 月額変更届 |

| 毎年7月10日まで | 算定基礎届 |

| 賞与支給時毎 | 賞与支払届 |

Q3 社会保険料を徴収していない賞与も賞与支払届の提出が必要か?

社会保険料を徴収していない賞与であっても、以下のケースでは賞与支払届の提出が必要です。

月末を除く同月中の退職者に支給された賞与

在職中に賞与を支給した場合は、「社会保険に加入中の従業員に支給した賞与」に該当し、社会保険料を徴収していなくても標準賞与額は通算されるため、賞与支払届の提出が必要です。

産休、育休により社会保険料が免除された賞与

育休・産休期間中に支給され、社会保険料が免除になっている賞与も被保険者であった期間に支給された給与であるため賞与支払届の提出が必要です。

70歳以上被用者に支給された賞与

70歳以上の被用者は厚生年金保険の被保険者ではなく、75歳になるまでは健康保険のみ被保険者となり、賞与からは健康保険料のみ徴収します。そのため、健康保険料についての標準賞与額を決定する為に賞与支払届の提出が必要です。加えて、厚生年金保険料の徴収はありませんが、「在職老齢年金」との調整に関係することからも賞与支払届の提出が必要です。

在職老齢年金とは、年金を受給する一方で、70歳未満であれば厚生年金被保険者となる条件で働いている場合、給与額に応じて年金の支給が一部停止される仕組みを指します。停止の計算の基となる報酬月額相当額には賞与額をその算定期間で除した金額が含まれるため、70歳以上の被用者に該当する従業員へ賞与を支給した場合、賞与支払届の提出が必要です。

Q4 賞与支払届の提出が不要なケースは?

賞与が退職の翌日以降に支給された場合、届出が必要となる「社会保険に加入中の従業員に支給した賞与」に該当しないため、賞与支払届の提出は不要です。なお、予定していた月にひとりも賞与を支給しなかった場合、賞与支払届ではなく賞与不支給報告書を提出します。

Q5 70歳以上で厚生年金被保険者資格を喪失している労働者も届出対象?

70歳以上で厚生年金被保険者資格を喪失している場合、健康保険についての標準報酬月額の決定に加え、働きながら受給する年金額との調整のために標準賞与額の届出が必要です。

Q6 退職者も届出対象?

既に退職した従業員に支給した賞与は賞与支払届の対象にはなりません。

一方で、賞与を支給した後に退職した場合、退職するまでの期間は社会保険に加入していた期間であるため賞与支払届の提出が必要です。なお、月末以外に退職した場合にその月の社会保険料は発生しませんが、健康保険について標準賞与額の通算のために賞与支払届の提出の対象となりますので特に注意が必要です。

Q7 2ヵ所以上に勤務しそれぞれで社会保険に加入している従業員への対応は?

2ヵ所以上事業所勤務者は、勤務する複数の会社で受ける給与額を合算し標準報酬月額が決定され、給与額の割合に応じて按分された社会保険料をそれぞれの会社で徴収・納付します。 賞与も同様に、同一月に支給された賞与を合算し標準賞与額が決定され、賞与額の割合に応じて按分された社会保険料をそれぞれの会社で徴収・納付します。

また、複数ある勤務先のひとつを従業員自ら選択事業所として指定し、選択事業所で被保険険証が発行されます。この時指定しなかった勤務先を非選択事業所と言います。

2ヵ所以上勤務者の賞与にかかる社会保険料

2ヵ所以上勤務者の他の勤務先がグループ会社であれば、事前に賞与額を把握し、徴収すべき社会保険料を計算できますが、グループ外の他社の場合に同様に把握するのは困難です。そのため、一旦自社の賞与額をもとに社会保険料を計算・徴収します。その後、送付された標準賞与額決定通知書に他社の賞与額の記載があれば、記載されている保険料額・按分率で計算し、差額を従業員へ還付します。

2ヵ所上勤務者の賞与支払届の提出先

自社が「非選択事業所」の場合、賞与支払先の提出先は「選択事業所」を管轄する年金事務所となり、自社の従業員とは別紙で届け出る必要があります。自社が「選択事業所」の場合は自社の従業員とまとめて提出が可能です。

Q8 中途入社の従業員で同一年度内に被保険者資格の取得喪失がある場合の対応は?

健康保険について、4月~翌年3月の標準賞与額の上限は573万円です。協会けんぽ間での転職の場合、転職前の会社で支給された賞与の標準賞与額も合算されます。合算の結果、上限の573万円に到達している場合は上限内で保険料の徴収、納付となる点に留意のうえ、賞与支払届と併せて健康保険標準賞与額累計申出書の提出が必要です。

また、稀なケースですが、転職前の会社で賞与が支給された後、同月内に転職先の会社でも賞与が支給される場合であっても、賞与支払届に記載するのは転職先で支給した賞与額のみです。

転職前の会社では、賞与支給後の退職の場合、保険料徴収は不要ですが社会保険に加入していた期間中に支払われた賞与であるため賞与支払届の提出が必要です。

Q9 休業中の従業員への対応は?

休業中の従業員に支給した賞与についても賞与支払届の提出が必要です。

産前産後休業・育児休業中の従業員で社会保険料が免除されていると、賞与支払届の提出も不要?と混同しがちですので注意が必要です。社会保険料が免除されている賞与も記載のうえ賞与支払届を提出しましょう。

Q10 賞与支払届を紛失した場合、どうしたらよい?

日本年金機構のHPより様式のダウンロードが可能です。賞与不支給報告書を紛失した場合も同様です。